X5 - негативные финансовые результаты

X5 опубликовали негативные финансовые результаты:

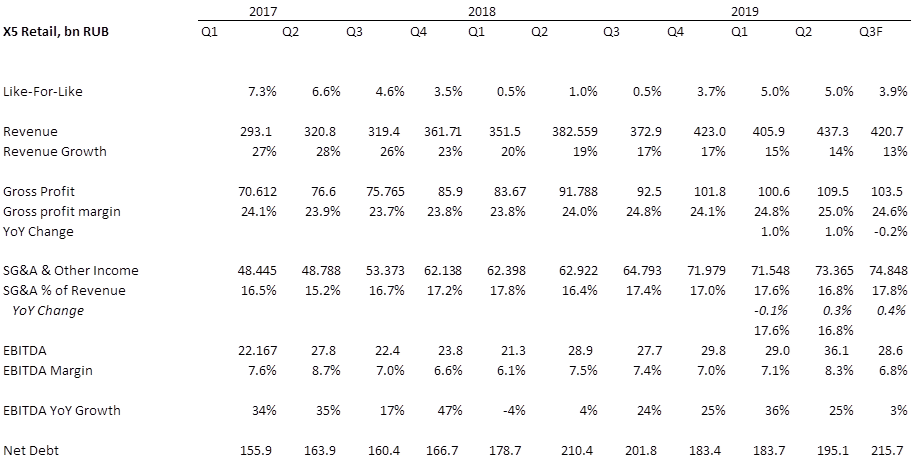

1. Валовая рентабельность (в отличии от 1−2 кв., в которых показала рост год к году на 1% — снизилась на 0.2% год к году)

2. Доля управленческих расходов в выручке выросла на 0.4%

3. В итоге EBITDA увеличилась всего на 3.5% год к году, EBITDA рентабельность снизилась с 7.4% в 3 кв. 2018 г. до 6.8%

4. Чистый долг тоже существенно вырос в связи с увеличением запасов (со слов компании, на фоне низкой базы в 3 кв. 2018 г.)

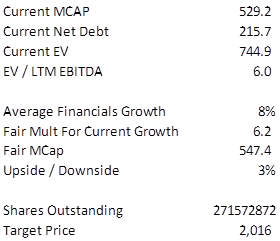

5. Также негативным фактором являются активные продажи акций компании на прошлой неделе перед выходом негативной финансовой отчетности на фоне выхода нормальной отчетности по операционным результатам (могут говорить о продажах со стороны инсайдеров)

6. В настоящий момент компания торгуется по мультипликатору EV/EBITDA 6.0x; исходя из регрессии исторического мультипликатора, для такого роста финансовых показателей (3% по EBITDA, 13% по выручке), справедливый мультипликатор 6.2x

7. Новая целевая цена — 2016 руб., потенциал роста 3%

8. Итого, хотя компания стоит недорого (6.0x EBITDA), + 4й квартал традиционно наиболее денежный для компании, на фоне негативных трендов в рентабельности компании и замедления роста в выручке, в настоящий момент она не представляется лучшей инвестицией

1. Валовая рентабельность (в отличии от 1−2 кв., в которых показала рост год к году на 1% — снизилась на 0.2% год к году)

2. Доля управленческих расходов в выручке выросла на 0.4%

3. В итоге EBITDA увеличилась всего на 3.5% год к году, EBITDA рентабельность снизилась с 7.4% в 3 кв. 2018 г. до 6.8%

4. Чистый долг тоже существенно вырос в связи с увеличением запасов (со слов компании, на фоне низкой базы в 3 кв. 2018 г.)

5. Также негативным фактором являются активные продажи акций компании на прошлой неделе перед выходом негативной финансовой отчетности на фоне выхода нормальной отчетности по операционным результатам (могут говорить о продажах со стороны инсайдеров)

6. В настоящий момент компания торгуется по мультипликатору EV/EBITDA 6.0x; исходя из регрессии исторического мультипликатора, для такого роста финансовых показателей (3% по EBITDA, 13% по выручке), справедливый мультипликатор 6.2x

7. Новая целевая цена — 2016 руб., потенциал роста 3%

8. Итого, хотя компания стоит недорого (6.0x EBITDA), + 4й квартал традиционно наиболее денежный для компании, на фоне негативных трендов в рентабельности компании и замедления роста в выручке, в настоящий момент она не представляется лучшей инвестицией

Приложение 1 – динамика финансовых показателей

Приложение 2 – расчет текущего и целевого мультипликатора

Приложение 3 – динамика цены акции