Обычно мы не инвестируем и не покрываем гос. компании (потому что часто мотивация менеджмента бывает не сонаправлена с мотивацией акционеров, возможны непредсказуемые крупные инвестиции, многие не особо стремятся максимизировать прибыль и т. п.) В то же время в связи с ростом компаний из нашей выборки мы начинаем смотреть на рынок шире (в том числе включили некоторые иностранные компании с бизнесом России) в покрытие и портфели, и решили посмотреть и на гос. сектор

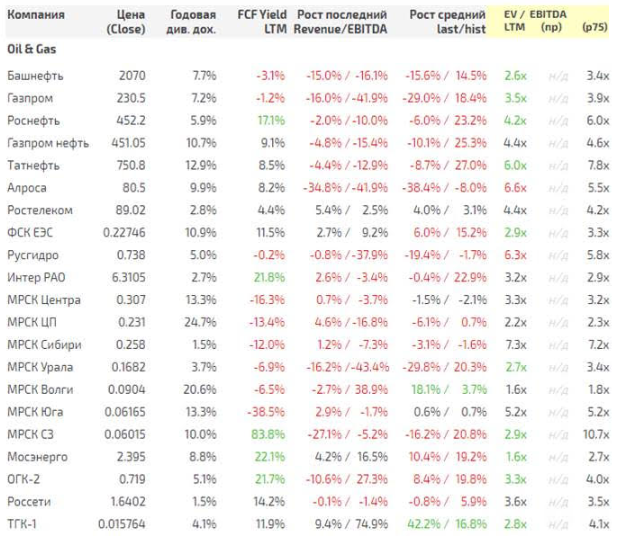

Eсли обратиться к нашему аналитическому порталу, можно увидеть, что среди множества компаний с падающими или нерастущими финансовыми показателями (справедливости ради, у некоторых — из-за конъюнктуры) положительно выделяется ФСК — она зарабатывает около 12% на уровне FCF Yield (доходность денежного потока), наращивает EBITDA на неплохие 9% на базе последнего квартала, торгуется при этом довольно дешево — 2.9x EV/EBITDA, как относительно исторических значений, так и относительно прогнозных. (Также хорошо дела кстати у Мосэнерго, который пошел в активный рост)

Сравнение ФСК с другими гос. компаниями по росту прибыли / EBITDA в последнем квартале

Посмотрев внимательнее, компания представляется потенциально привлекательной в силу следующих факторов

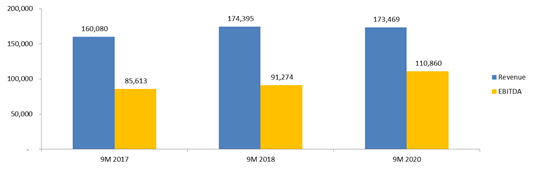

1. Исторически растущая EBITDA

EBITDA ежегодно увеличивалась со средним темпом 14% за счет сокращения издержек и увеличения тарифов

1. Исторически растущая EBITDA

EBITDA ежегодно увеличивалась со средним темпом 14% за счет сокращения издержек и увеличения тарифов

В последнем квартале EBITDA по нашим расчетам увеличилась на 9% (но в целом для инфраструктурной компании возможно что рост стабилизируется и на более низких уровнях — около инфляции)

2. Большой потенциал роста EBITDA в случае принятия инициативы Минэнерго

В настоящий момент обсуждается инициатива Минэнерго о диференциации тарифов ФСК (уже утвержден Правительственной комиссией), при котором будут повышены тарифы для магистральных сетей (ФСК) и снижены тарифы для распределительных сетей (МРСК). Обсуджается повышение тарифа на 100% за 3 года! Минэнерго за, Минэкономики не против, промышленность разумеется жестко против

По итогам совещания у вице-премьера конкретного решения не было принято, было решено уйти посчитать эффекты

Неясно, что в итоге будет принято, но возможно что какое-то движение в сторону повышения тарифов фед. сетей произойдет (а если произойдет так как хочет ФСК, то экономика компании улетит в космос)

Понятно также, почему Россетям (как мажоритарному акционеру) выгодно переводить больше денег из МРСК в ФСК: в ФСК у него наибольшая доля — 80%, при том что в большинстве МРСК 50−70%

3. Недооценка по мультипликаторам

Компания торгуется по мультипликатору 2.9x, при историческом мультипликаторе 3.3x; с учетом долговой нагрузки это определяет потенциал роста 29% (в случае реализации инициативы ФСК — может быть существенно больше)

2. Большой потенциал роста EBITDA в случае принятия инициативы Минэнерго

В настоящий момент обсуждается инициатива Минэнерго о диференциации тарифов ФСК (уже утвержден Правительственной комиссией), при котором будут повышены тарифы для магистральных сетей (ФСК) и снижены тарифы для распределительных сетей (МРСК). Обсуджается повышение тарифа на 100% за 3 года! Минэнерго за, Минэкономики не против, промышленность разумеется жестко против

По итогам совещания у вице-премьера конкретного решения не было принято, было решено уйти посчитать эффекты

Неясно, что в итоге будет принято, но возможно что какое-то движение в сторону повышения тарифов фед. сетей произойдет (а если произойдет так как хочет ФСК, то экономика компании улетит в космос)

Понятно также, почему Россетям (как мажоритарному акционеру) выгодно переводить больше денег из МРСК в ФСК: в ФСК у него наибольшая доля — 80%, при том что в большинстве МРСК 50−70%

3. Недооценка по мультипликаторам

Компания торгуется по мультипликатору 2.9x, при историческом мультипликаторе 3.3x; с учетом долговой нагрузки это определяет потенциал роста 29% (в случае реализации инициативы ФСК — может быть существенно больше)

4. Неплохая дивидендная доходность, сокращение долга, рост денежного потока

Компания обещала выплатить в виде дивидендов не менее прошлого года или 16 копеек (с учетом уже выплаченных 8)

Таким образом дивидендная доходность будет не менее 7% от текущей цены

Дополнительно к этому компания ежегодно сокращает долг (например за 12 месяцев сократила на 20 млрд руб. или 7% от капитализации)

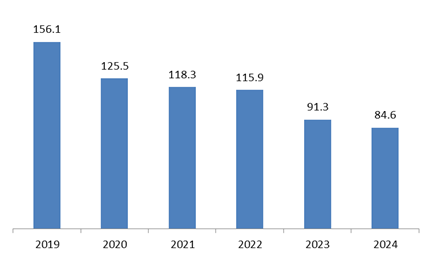

Увеличению денежных потоков и дальнейшему сокращению долга / потенциально росту дивидендов будет способствовать и запланированное сокращение капитальных инвестиций: утвержденная кап. программа предполагает снижение со 156 млрд руб. до 85 млрд руб.

План финансирования программы ФСК, 2019−2024

Компания обещала выплатить в виде дивидендов не менее прошлого года или 16 копеек (с учетом уже выплаченных 8)

Таким образом дивидендная доходность будет не менее 7% от текущей цены

Дополнительно к этому компания ежегодно сокращает долг (например за 12 месяцев сократила на 20 млрд руб. или 7% от капитализации)

Увеличению денежных потоков и дальнейшему сокращению долга / потенциально росту дивидендов будет способствовать и запланированное сокращение капитальных инвестиций: утвержденная кап. программа предполагает снижение со 156 млрд руб. до 85 млрд руб.

План финансирования программы ФСК, 2019−2024

С учетом этого, исходя из дивидендной доходности, ежегодного сокращения долга и роста EBITDA, оценочный IRR от нахождения в компании оценивается не ниже 20%

5. Технический потенциал

Компания серьезно подросла, но не обновила максимумы 2017 г. и в нашем понимании сохраняет потенциал роста

Компания серьезно подросла, но не обновила максимумы 2017 г. и в нашем понимании сохраняет потенциал роста

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

Мы рады обсудить возможность принять в управление средства, у нас есть решения для сумм от 375

000 рублей

С уважением,

Команда Усиленных Инвестиций

https://t.me/eninv подписывайтесь на нас в телеграмме (аналитики больше и быстрее)

http://data.eninv.ru/ наш аналитический портал

team@eninv.ru

Тел +7 (920) 012-89-27 (Максим Кузнецов)