GlobalTrans - Потенциально недооцененный оператор подвижного состава c высокой дивидендной доходностью

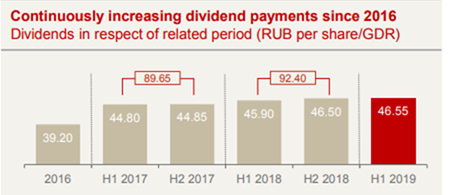

- Исторически компания платила стабильные и увеличивающиеся дивиденды. В декабре 2019 г. компания подтвердила план о выплате 8.3 млрд руб. (46.5 рублей на акцию) в виде дивидендов за 2П 2019 г. и как target за 1П 2020 г. (несмотря на ухудшение конъюнктуры), что соответствует 17% аннуализированной дивидендной доходности!

2. По данным компании, если бы она остановила инвестиции в развитие (оставила только инвестиции в поддержание), аннуализированная доходность денежного потока за последние 6 месяцев составила бы 25%! На 2020 год компания планирует подсократить капитальные инвестиции, что должно позволить сохранить уровень дивидендных выплат

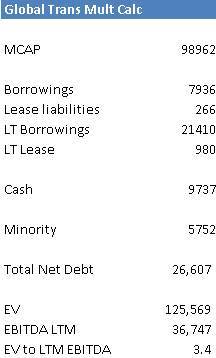

3. Недооценка по мультипликаторам: компания торгуется по мультипликатору EV/LTM EBITDA 3.45x при историческом мультипликаторе 5.8x (75% перцентиль); с учетом ухудшения конъюнктуры прогнозный мультипликатор составляет 4.6x, что все равно оставляет потенциал роста до целевого мультипликатора 5.8x около 32%

4. Конъюнктура на рынке компании негативна (цены на услуги в среднем оценочно на 8% ниже LTM) и конкуренция отчасти усиливается, но по нашим оценкам не настолько чтобы оправдать текущие котировки компании, при этом конъюнктура может развернуться в связи с ускорением инфраструктурных трат в соответствии с указом Президента

5. Компания характеризуется хорошим уровнем корпоративного управления и раскрытия информации, торгуется на Лоноднской бирже

6. Справочно — JP Morgan также рекомендует приобретение бумаги, целевой ценой на декабрь ставят $ 14 (upside 61% к текущей цене), говорят что глубоко убеждены («high conviction») в высоком потенциале компании

3. Недооценка по мультипликаторам: компания торгуется по мультипликатору EV/LTM EBITDA 3.45x при историческом мультипликаторе 5.8x (75% перцентиль); с учетом ухудшения конъюнктуры прогнозный мультипликатор составляет 4.6x, что все равно оставляет потенциал роста до целевого мультипликатора 5.8x около 32%

4. Конъюнктура на рынке компании негативна (цены на услуги в среднем оценочно на 8% ниже LTM) и конкуренция отчасти усиливается, но по нашим оценкам не настолько чтобы оправдать текущие котировки компании, при этом конъюнктура может развернуться в связи с ускорением инфраструктурных трат в соответствии с указом Президента

5. Компания характеризуется хорошим уровнем корпоративного управления и раскрытия информации, торгуется на Лоноднской бирже

6. Справочно — JP Morgan также рекомендует приобретение бумаги, целевой ценой на декабрь ставят $ 14 (upside 61% к текущей цене), говорят что глубоко убеждены («high conviction») в высоком потенциале компании

Приложения:

Обзор конъюнктуры

Обзор конъюнктуры

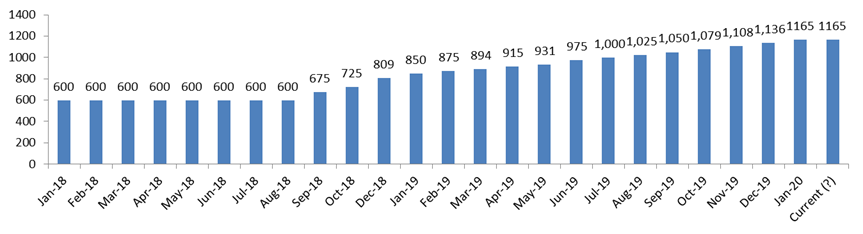

Цены аренды полувагонов снизились примерно на 16−30%, отчасти компенсируется стоимостью аренды цистерн (напротив выросли примерно на 45% на фоне сильных цен на нефть). Снижение ставок аренды полувагонов связано с падением цен на угольных рынках (и соответственно снижением объемов экспорта), активным усилением конкуренции/профицитом в секторе (активную экспансию на рынке новых игроков Модум Транс А. Чайки и Альянс в партнерстве с ВЭБ РФ). Аналитики ожидают консолидации на рынке. Несмотря на усиление конкуренции, Globaltrans удалось например за 9 мес. 2019 г. нарастить объем перевозок на 2.5%, в то время как у лидеров рынка объемы снизились на 6%; Также Globaltrans продолжил заключать долгосрочные контракты — например, в декабре продлили долгосрочный контракт с Металлоинвестом (на 2020) и ММК (до 2022)

Стоимость посуточной аренды полувагонов

Источник: РЖД-Партнер, RailSovet

Справочно – хотя последняя ставка, доступная на сайте РЖД партнер – 1650, для целей моделирования мы консервативно закладываем 1425 исходя из комментариев игроков в СМИ, таким образом модель может иметь некоторый upside

Стоимость посуточной аренды цистерн

Источник: РЖД-Партнер, RailSovet

Справочно – последняя ставка взята из СМИ

Расчет LTM мультипликатора

Расчет LTM мультипликатора

Расчет прогнозного мультипликатора и потенциала роста

Возможный IRR от нахождения в бумаге:

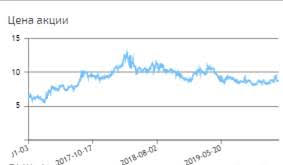

Динамика цены акций

Цена акции компании находится в районе локального минимума

- Индикативно долгосрочный IRR от нахождения в бумаги можно оценить как доходность по денежному потоку до инвестиций в расширение в текущей конъюнктуре (за счет ухудшения конъюнктуры снижается с 25% в LTM до 16%) + инфляция 4%, итого около 20%, что является приемлемым уровнем

Динамика цены акций

Цена акции компании находится в районе локального минимума

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

Мы рады обсудить возможность принять в управление средства, у нас есть решения для сумм от 375

000 рублей

С уважением,

Команда Усиленных Инвестиций

https://t.me/eninv подписывайтесь на нас в телеграмме (аналитики больше и быстрее)

http://data.eninv.ru/ наш аналитический портал

team@eninv.ru

Тел +7 (920) 012-89-27 (Максим Кузнецов)