ТМК опубликовал слабые операционные результаты за 4 кв. 2019, мы актуализировали модель; потенциал роста уменьшился из-за снижения доли наиболее рентабельной продукции, при этом компания сохраняет потенциал роста как следствие закрытой сделки по продаже американского подразделения и неплохого денежного потока

Мы проанализировали операционные результаты, они оказались хуже наших ожиданий:

- отгрузки труб (включая американский дивизион, продажу которого ТМК закрыла в начале января) снизились на 13% в 4кв19 по сравнению с 4кв18 и на 6% по сравнению с 3кв18

- в российском дивизионе отгрузки труб в 4кв19 выросли на 5% по сравнению с 4кв18.

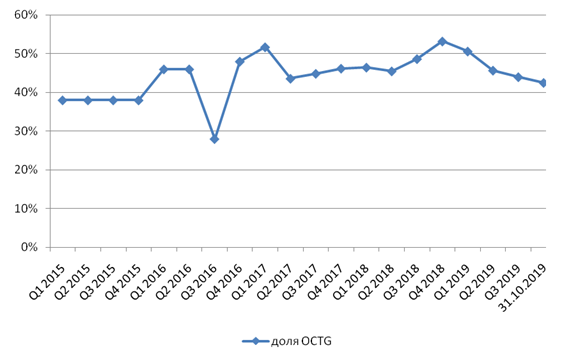

- доля труб OCTG (с учетом американского дивизиона) снизилась с 53% в 4кв18 и 44% в 3кв19 до 43% в 4кв19. OCTG трубы — наиболее рентабельная продукция ТМК.

- доля труб OCTG в российском дивизионе снизилась год к году с 48% до 43%

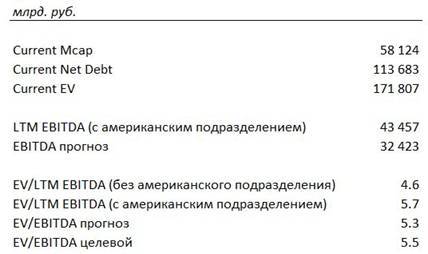

При этом с учетом выгодной сделки по продаже американского подразделения/ожидаемого сокращения долга и увеличения кеша на балансе, компания по-прежнему торгуется по мультипликатору ниже целевого - EV к прогнозной EBITDA составляет 5.3х при целевом мультипликаторе 5.5x

(справочно - до выхода операционных результатов ожидания были лучше, прогнозная EBITDA выше, а вмененный мультиплкатор к прогнозной EBITDA соответственно ниже - 5.1х)

(справочно - до выхода операционных результатов ожидания были лучше, прогнозная EBITDA выше, а вмененный мультиплкатор к прогнозной EBITDA соответственно ниже - 5.1х)

- прогнозная аннуализированная доходность денежного потока компании составляет 12% (в целом неплохой уровень)

- средний потенциал роста составляет 22% (потенциал роста до исторических значений мультипликатора 32%)

Целевая цена в итоге снизилась на 8%.

Корпоративное управление приемлемое: Сумма дивидендов за 4кв18−3кв19 составит 5% от текущей цены, имеет 5 независимых членов совета директоров.

Таким образом, компания сохраняет небольшой потенциал роста в размере 22% относительно текущей цены 56.26 руб.

Корпоративное управление приемлемое: Сумма дивидендов за 4кв18−3кв19 составит 5% от текущей цены, имеет 5 независимых членов совета директоров.

Таким образом, компания сохраняет небольшой потенциал роста в размере 22% относительно текущей цены 56.26 руб.

Приложение 1. Расчет мультипликатора

Приложение 2. Доля OCTG труб:

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

Мы рады обсудить возможность принять в управление средства, у нас есть решения для сумм от 375

000 рублей

С уважением,

Команда Усиленных Инвестиций

https://t.me/eninv подписывайтесь на нас в телеграмме (аналитики больше и быстрее)

http://data.eninv.ru/ наш аналитический портал

team@eninv.ru

Тел +7 (920) 012-89-27 (Максим Кузнецов)